総資産の何割を金にするのか?金投資の課題ですね。

もちろん、時代背景・リスク度合い・あなたの年齢や経験・資産額によって最適なポートフォリオは異なります。とはいえ、ある程度の具体性がないと困ります。一つの答えになるように、ポートフォリオにおける金投資の割合を書きます。

金投資のポートフォリオにおける割合は?

金で運用する際には、資産のすべてを投資するよりも、一部だけに抑える分散投資がセオリー。個人・機関投資家の運用スタンスによって変わりますが、金の割合を5~10%とするポートフォリォが一般的。

金融商品の利息・配当について

近年、ゴールドへの人気や注目が集まっています。しかし、金投資は、資産のほとんどを振り分ける金融商品ではありません。利子が付かないという特徴がありますし、金価格の変動も大きいため、預金や国債とは違うリスク資産として考えてください。

- 利息・配当がつかない

- リスクヘッジに最適

- 数少ない実物資産

金は、銀行預金のように利息、株式のように配当がつきません。そのため、世界が平和かつ高金利を享受できる時には高金利資産に押される傾向。軍拡競争で経済的に敗れたソ連。冷戦が終結して世界が安定した後には、金価格は、史上最安値をつけました。

◆金融商品の利息・配当 2018年6月21日

- SBI銀行定期預金(1年):0.25%

- 日経平均株価:平均配当:1.89%

- 日本国債2年利回り:-0.14%

- 米国債2年利回り:2.57%

日本国債は、日銀の金融緩和のために、マイナス金利=保有していると損失。それ以外は、保有していると利息や配当による収益を得られます。そこが、金利を得られない金投資との大きな違い。

その性質から、株式や不動産など、メインとなる資産カテゴリーと異なる動きをすることが特徴の一つ。そのため、CTA(商品投資顧問)に加えて、ヘッジファンド達は、運用先に金を加えたポートフォリオを構成。カリフォルニアのカルパースをはじめとした年金基金、中国やロシア政府などもその列に加わっていることからも、リスクヘッジとしての役割を果たしていることが分かると思います。

第三に、数少ない実物資産という点があります。現在は、ペーパーマネーの発行量が膨大。サブプライムローン&リーマンショックも不動産を証券化して販売するデリバティブによって引き起こされた面がありますし、中央銀行の量的緩和によるマネーの奔流も危険な要素。

その中で、ゴールドは数少ない実物資産をバックにした金融商品。その金でさえETFや先物の取引量が増えてしまい、実物資産と取引量のバランスが合わないとの憶測が流れている程。他の資産はもっと危うくなっています。中国のシャドーバンクと不動産融資、米国の自動車ローン&教育ローンは、いつバブルがはじけてもおかしくないため、中央銀行のポートフォリオですら、金の割合を増やしています。

一般的なポートフォリオでの金の割合

昔から隣接する他国との戦争が絶えず、国が発行する通貨が紙切れになってしまうという悲劇を経験した欧州では、資産の10~15%を金で保有するという考え方が中心。

その場合、1000万円の資産に対して、100~150万円を金で運用するのが妥当な線になりますね。

近年は、戦争より経済危機のデフォルトが増加中。「1945年以降のデフォルト経験国一覧」。中国やインドなど政府の安定度や通貨の価値が不安定な場合、「金」で運用する割合を増やしてもよいと思います。

日本は、外敵に侵略・占領された経験が少なく安全なことから、金に対してそこまで「有事の資産」としての魅力を感じていない方が多いと思います。アクセサリーや装飾など美しさを重視する方も多いはず。

しかし、外国では、自国の通貨に対しての信頼感が弱く、金は、運用先として選択されやすい資産。

日本の投資家から見た最適なポートフォリオと金の割合

ゴールドの専門機関「ワールド・ゴールド・カウンシル」は、2012年に、日本の機関投資家から見た金の最適なポートフォリオをレポートしています。非常に詳細なレポート。

伝統的で保守的な投資家から積極的な投資家まで4つの運用法を行うパターンからの最適化の結果から判明した金のポートフォリオにおける最適比率は、2.8~8.7%

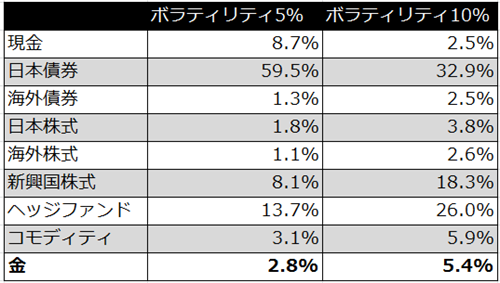

◆統計から計算した金の最適保有比率

- 伝統的な資産中心の投資家:2.9~9.4%

- 新興国株式やヘッジファンドも選択肢の投資家:2.1~6.8%

- 5%のボラティリティを許容する保守的な投資家:3.3~4.9%

- 10%のボラティリティを許容する積極的な投資家:6.2~8.7%

このデータは、日本の投資家が保有する資産を用いて検証されています。日本株式・債券・先進国の株式・債券や円預金。さらに、新興国株式・ヘッジファンド・コモディティを対象。データは、1985年1月~2011年12月までの月次リターンが中心。

◆最適なポートフォリォの事例:出典 ワールド・ゴールド・カウンシル

この間の金価格のボラティリティは16.5%でした。新興国株式が27.3%と最も高く、現金が0.7%と最も低い。

どうでしょうか。これらのポートフォリオならば、機関投資家・個人投資家ともに、妥当なものではないでしょうか。

●保守的で、増やすよりも守る方を重視する投資家であれば、金投資の割合を低めの3.3~4.%に抑える。債券や現金の割合が大きいので、元々、リスク資産が少ないことから、ポートフォリオにおける金の割合を減らしてもOK

●投資に積極的で、新興国株やヘッジファンドへの投資を行っている場合、金投資を増やした方が良いでしょう。最適な金のポートフォリオは、6.2~8.7%と多めです。これは、新興国への投資が、ちょっとした金融市場への刺激で乱高下しやすいことを示します。その場合に、リスク資産の損失をゴールドで埋め合わせる戦略。

金を保有すれば、分散投資の上で有意義。かつ、サブプライムローン危機やソブリン危機など、数十年に一度は生じている金融・経済的な危機にも資産を守ることが可能になります。